不動産投資で節税しましょう!

そんなうたい文句を投げてくるセールストークは多いものですが、節税目的で不動産投資を行うとほぼ確実に失敗します。

そこで本記事では「節税目的の不動産投資が失敗してしまう理由と対策」について解説します。

・節税効果は一時的にすぎない

・相続税対策ならメリットが大きい

・将来の資産形成目的でなければやらない方が良い

不動産投資は中長期目線を元に、将来に向けた資産形成を目的とした方以外はマッチしません。

不動産投資の節税で失敗する5つの理由

\この章のポイント/

- 節税効果は最初だけ

- 短期譲渡による損失

- 赤字経営の継続

- 金融機関からの信用が下がる

- 早すぎる法人化

不動産投資は節税対策を行うのではなく一時的に節税になる期間がある金融商品と理解すべき。

ずっと節税対策になると思って始めると節税効果のうま味が無くなるタイミングで赤字物件になり、物件を購入したことを失敗したと悔やみます。

また、法人化のする・しないは事業規模によって必要かどうか?を検討してください。

1.節税効果(減価償却費)を感じるのは初期だけ

節税効果(主に減価償却費)を実感するのは基本的に最初の数年だけ。新築で最大限に恩恵を受けても15年が目途。(参考記事:グローバルリンクマネジメントの不動産投資セミナー(渋谷)に参加してみて)

それからさらに数年後になると減価償却期間を終え、管理費・修繕積立金や不動産の固定資産税と都市計画税などの負担が収支を上回りマイナス収支になることもあります。

減価償却費が何年続くのか?(節税効果が何年続くのか?)は国税庁の「減価償却資産の償却率表」に記載されています。

参考:減価償却資産の償却率表|国税庁

新築マンションであれば減価償却資産の償却率表をそのまま参考にしてください。中古物件の場合、耐用年数を【経過してしまった物件】【一部経過した物件】でそれぞれ計算(簡便法)が異なります。

【耐用年数を経過してしまった物件】

耐用年数を経過した物件=耐用年数一覧表の年数×0.2

【耐用年数を一部経過した物件】

耐用年数を一部経過した物件=(法定耐用年数-経過年数)+経過年数×0.2

節税がいつまで続くのか?は事前のシミュレーションによって計算立てることができるので、物件購入前に必ず計算しておきましょう。

2.短期譲渡による損失【出口戦略】

節税目的で購入して5年以内の短期で売却した場合、仮に購入時と同じ金額で売却できたとしても売却による譲渡税の税率により赤字になることもあります。

不動産投資では物件の売却に際して譲渡税が発生します。

譲渡税は物件購入から【5年以内の短期売却(短期譲渡)に対し39.63%】、【5年を超えた期間での物件売却に対して20.315%】の税率が課せられますので、物件売却による出口戦略を考えた際、収支がマイナスにならないよう事前に計算しましょう。

詳しい計算がわからない場合、一度不動産売却会社に相談して試算してもらうと自分で行うよりも正確で早いです。![]()

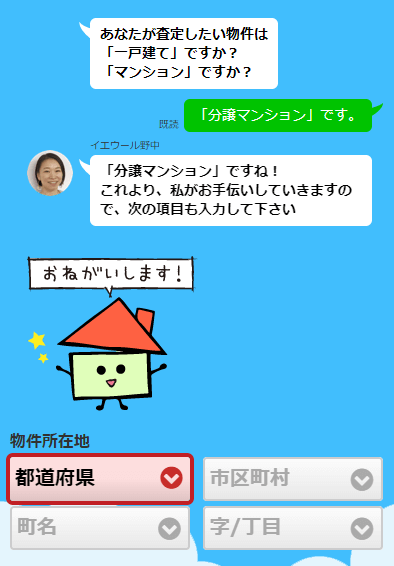

一軒家、マンション、収益不動産など、各種類の不動産で見積もりができ、Lineをしているように簡単に入力して手軽に査定の依頼ができます。

特に費用も掛からず1分でできるのでご自身の不動産の価格が気になる方は査定相談してみましょう。

\不動産売却相談のイエウール/

3.キャッシュフローが赤字

節税=収支が赤字になっている状態です。赤字が続けば「ローン返済ができない」「マイナスが続くことで生活に困る」問題が起こるので不動産投資を続ける資金も無くなります。

4.金融機関からの与信の低下

保有する不動産資産が赤字続きになると金融機関からの与信が低くなり、金利面でのマイナス・新規の融資が受けにくくなる、というデメリットが発生します。そのため、これからも不動産投資が拡大させようと考えている方にとっては大きな痛手となります。

5.法人化のタイミング

法人化することで経費対象が増えるため、より多くの節税効果が期待できます。

[経費対象の例]

- 最高で65万円の青色申告特別控除が可能

- 家族への給与を経費化が可能

- 回収不能賃料を必要経費にすることができる

- 取り壊しなどによる資産損失が発生したら全額経費に計上可能

なお、課税所得の規模(不動産投資によって得られる売上・家賃収入の規模)によっては個人の方が得になることもあります。

法人化による節税メリットを享受できる事業的規模としては部屋数では10室以上or戸建なら5棟以上になってから。

やみくもに法人化せず、事業規模に合わせて法人化のする・しないを判断しましょう。

マンション投資が節税になるというカラクリ

\この章のポイント/

- 所得税と相続税に対して節税効果がある

ただし、所得税への効果は一時的なので相続税対策を行う方の方が節税効果を実感しやすいです

所得税

不動産投資における家賃収入と賃貸経営に関わる費用の収支が所得税(及び住民税の軽減)の節税対象となります。家賃収入は雑所得という区分になり年間の不動産投資の収支を給与所得に合算できます。

減価償却費によるカラクリ

不動産投資では減価償却費を利用し、年間の賃貸経営を記帳上において赤字することで節税対策に繋げます。減価償却費はあくまで『名目上の費用』、実際のお金が動くわけではありませんので【不動産投資を始めることで減価償却の節税効果の恩恵を受け、帳簿上は年間の賃貸経営を赤字にして、給与所得を減らしつつ実際には毎年数十万円のお金を手元に残す】という節税のカラクリとなります。

原則として10万円以上で使用期間が1年以上のもの(電化製品・機械設備・内装設備・建物、など)は、税務上、その年に全額を費用として計上できないとされており分割して1年ずつ計上します。

不動産は現物資産のため年を経るごとに価値が下落しますが、この資産価値の目減りのスピードを会計上で定めたものが減価償却費となります。

相続税

不動産は現金で保有するよりも、資産として評価される時に価値が圧縮され課税額が低下します。そのルールを活かして「現金資産を投資用不動産に替えて相続税を低くする」という節税対策が増えています。

| 不動産 |

|---|

| 土地が路線価の80%程度 |

| 建物 |

| およそ50%前後の評価(ケースによる) |

| 投資用不動産(収益性不動産) |

| 建物に対してさらに30%の控除 |

【参考データ】日本の税金は高い

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,000円超 – 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 – 600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 – 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

出典:国税庁「給与所得控除」

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

出典:国税庁「相続税の税率」

不動産投資による節税の危険を避ける方法

\この章のポイント/

- 営業トークに騙されない

- 資産づくりとして取り組む

あくまで本来の目的である「資産形成」の一環として不動産投資を取り組まないのであればやめた方が良いです。

ワンルームマンション投資で節税を!の営業トークに騙されない

不動産営業にまんまと乗せられてしまいました。

Yahoo!知恵袋

都内の区分マンションを2000万35年ローンで購入、サブリース契約で月々のキャッシュフローはマイナス5000円となっています。

金利が1%台だったこともあり、節税できるという話に当時は魅力に感じてしまいました。

節税目的は本末転倒、買った時点ででカモ、養分だったと今は思っています。

契約してしまったのは自分なので文句を言うつもりは無いのですが、なんとか繰り上げ返済をしていこうかと…

節税対策をうたったワンルームマンション投資の営業トークは多いですが「1.節税効果(減価償却費)を感じるのは初期だけ」でもお伝えしてきたように節税効果はあくまで一時的なものです。不動産会社の営業マンから「長期にわたる節税効果」を中心に提案・説明されたら即断せずご注意ください。

あくまで資産を増やすための手段として取り組む

不動産投資の本来の目的は「不動産投資を通じて資産形成・継続的(長期的)な収益を得る」です。

結果として節税できる期間が一時的にあるだけで、不動産投資は節税を目的にしたものではありません。

そのため、不動産投資を行う際は本来の目的を元に【第二の収入源形成】として取り組んでいきましょう。

節税で失敗しないように/まとめ

不動産投資は結果として一時的に節税効果を感じることはありますが、節税対策というほどのスキームではありません。あくまで本来の目的は資産形成や収入源を作ることにあります。

不動産投資の持つ特有の性質に騙されて落し穴に引っかからないようご注意ください。

不動産投資で失敗したくない方へ

節税対策での失敗はもちろん、不動産を投資運用するにあたって事前に抑えておくべき要点・考え方はこちらの記事をご参照ください。

事前に失敗を防ぐためのポイントはこんなにもあります