家賃収入づくりで失敗したくない

不動産投資の家賃収入で新たな収益源を得ている人がいる一方で、全く利益を得られず失敗してしまう方もいます。

そこで本記事では「家賃収入で失敗する人の傾向・原因」「失敗を避けるために事前に抑えるべき対策」についてお伝えします。

先に結論をお伝えすると「立地調査」と「お金の使い方」が甘い人は失敗しやすいです。事前に各問題点を潰しておけば成功率を上げることができます。

家賃収入で失敗した事例から見る6つの原因

「失敗」という言葉は非常に抽象的なので人によって失敗の定義が異なります。本記事では「不動産投資が途中で続けられなくなる」「赤字だけの状態になること」を家賃収入の失敗と定義し、その状態になりやすい原因を中心に解説します。

不動産投資は事業です。うまくいっている時期がある一方、一時的にマイナスになることもあり、永久にプラス・右肩上がりが続くということはほぼありません。(事業や投資未経験の方はこの点を誤解されることが多いです。※TOYOTAですら赤字になりますからね。)

そのため、一時的な赤字に関しては本記事では失敗とは定義しておりません。

6.解体費が払えない

土地を借りていてそこに建物を立てて家賃収入を得ている場合、解体費が払えないケースがあります。

土地を借りて建物を建て、家賃収入を得て地代を払っております

少額の黒字経営ですが、残念ながら、建物が築30年を超えて老朽化してきていて、そろそろ黒字の維持が難しくなりそうです(家賃下落、空室増加、修繕費増加)

いつかは建物を解体して更地にして土地を返却せねばなりません

そこで問題なのが、解体費が払えないことです

Yahoo!知恵袋

地主に保証金を預けていますが、それでは解体費に不足します

預金も少額しかありません

少額の黒字を貯めても解体費までは到底貯まりません

建物の老朽化が進み黒字経営が続けられなくなる。

建物に資産価値がなくなると地主に建物を買い取ってもらう交渉ができないので建物を解体して土地を更地返還する必要がある。

物件運用ができない状態にもかかわらず解体もできない事態に陥ってしまった。

5.売却できない

不動産投資は家賃収入がメインですが、将来的な資産の組み換えや急な生活資金が必要になる際は売却することもあります。ですが、売却価格が安すぎると購入価格との差出てしまうため、残りのローンが相殺されず赤字だけ残る危険があります。

中古も新築も購入金額そのままで売れることはまずありませんので基本的には値下がりを前提となります。(スタートがボロ物件で自力でリフォームする場合は別)

その点を加味した上で、値下がり幅が少ない・売却時にマイナスが残りにくい価格帯の物件を選ぶべく、予め不動産投資会社と売却による出口戦略も設計しておきましょう。

物件の購入時にデータ・根拠をもって硬めの売却・出口戦略が行われない会社は相手にしない方が良いです。

不動産(マンション)が売れない場合、どうしたらよいでしょうか?

Yahoo! 知恵袋

築年まだ浅いマンションの売却なのですが、現在、ある仲介業者さん1社と専任媒介の契約を交わしていて、かれこれ1年近く頑張って頂いてますが、まだ売れてません。このまま売れないのではないかという不安があります。

都内でも家が売れない!“赤字相続”の悲惨すぎる実態

こちらの記事や上記の体験例でも紹介されているように、都内であっても家が売れないトラブルは増えており、首都圏でさえ6万件弱の中古物件が売れ残っています。

売却価格以外に、立地上の問題で売れないこともあるため尚更に事前の出口戦略作りが必要です。

※不動産の売却では物件を購入した不動産投資会社以外の会社に査定を出すことも問題ありません。

4.ワンルームによる利回りの低さ

2019年もワンルームマンション投資は依然人気(参考:スルガ問題どこ吹く風「マンション投資」の熱狂(東洋経済))。

一棟と比べ価格も低く手軽に始められるメリットがありますが『月100万の家賃収入を!』といった大きな目標を基準にしている人からすると利回りが5~6%ぐらいでは低すぎ、且つ管理費・修繕費・固定資産税など差し引くとほぼお金が残らないことがあります。

スタートは小さな収益 → ローン完済後に中ぐらいの収益 → 大きな収益にするには複数部屋を管理する必要がある、とお考えください。

3.お金の使い方がずさん

マンション経営は購入後の維持費・修繕費が定期的に必要となります。維持費・修繕費の見積もりをずさんにしてしまうと無駄に出費がかさむのでいつまでたっても家賃収入でプラスになりません。

特に築年数が相当経過している物件を購入すると修繕費は多額になりやすく、その影響でローン返済が滞ることもあるのでご注意ください。

不動産投資を行う際は、返済時の負担が大きくなり過ぎないよう事前にシミュレーションしましょう。

相続物件に注意

相続物件では建て替えによる工事費が発生することがあります。工事費用は高額になるため、回収までの年月を計算に入れて安く見積もれる時期に工事会社に見積もりを出しましょう。

また、収入を拡大したいなら戸建てよりもアパートに作り替えるなど、先を見越した建て替えを計画してください。

2.税金の負担が大きい

私は幸運にも親が残してくれた土地があって、その場所に今居酒屋が建っているのでそこからの家賃収入があります。でもローカルなのでそんなに大きな額ではないです。その収入もほぼ税金に消えます。

ガールズちゃんねる

疲れたので、相続の家賃収入で生活しようと思いました

ガールズちゃんねる

税金の多さにビックリする

ほとんど手元に残らない

税金って、何でこんなに高いの?

家賃収入にも税金がかかるため家賃収入が100%手元に残るわけではありません。普段税金に接する機会が少ない方ほど「思ったより儲からない」と感じます。

1.空室・入居者が入らない(退去)

マンション・アパート物件が空室になると家賃収入は発生しません。そのため、

入居率や周辺環境の人動きは事前に調査しておきましょう。

失敗事例1|大学の移転

大学の周辺には学生用のアパートがたくさんあります。

大学移転リスク|市ノ澤翔会計税務事務所

当然、学生の需要はあるので空室リスクは軽減されます。

しかし、大学に依存しているアパートにとって、大学(キャンパス)移転は大打撃となります。

ここに一例を紹介します。

一気に数千人の入居者がいなくなる

↓

需要と供給のバランスが崩れる

↓

賃料は2万円前後しか取れなくなってしまう

↓

賃貸経営が成り立たず、売却せざるを得なくなる

↓

さらに

↓

売却するにも買い手が付かず、利回り20%近い価格に下げてもなかなか売れない

という悲惨な事例もありました。

失敗事例2|郊外の物件は入居者が居ない

私の場合、人口が少ない郊外で物件を持って空室が続き、失敗しました。

Yahoo!知恵袋

人が集まりやすい立地か?入居者が退去した後にどうするか?まで見越した物件選びを行う必要がありますので、事前にデータ・根拠をもって硬めのシミュレーションを出してくれる不動産投資会社以外は相手にしないほうが良いです。

マンション投資で失敗した方のブログも参考に

不動産投資で家賃収入を得ようとして失敗した方の多くが空室トラブルによるもの。どうして入らなかったのか?なぜ上手くいかなかったのか?先人の失敗体験談は貴重な反面教師データになりますので、これから家賃収入作りを検討している方はぜひ反面教師手して一読してみましょう。

家賃収入におけるリスクを避ける8つの対策

1.人が集まりやすい立地を選ぶ

人が集まりやすい立地を選ぶことは仮に空室になっても新規の入居者が見込めるので家賃収入が無くなる期間を短くすることができます。

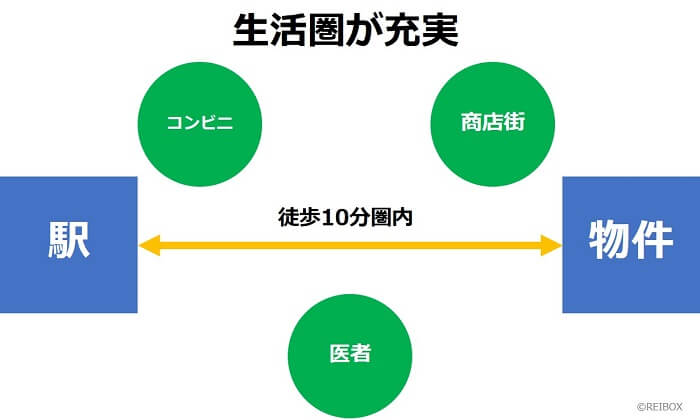

人口減少が少ない地域・駅から徒歩10分以内の交通の便が良い地域を中心に、物件周囲の生活環境が整っている(近くにスーパー、コンビニ、病院がある)場所であれば、人が集まりやすい地区と考えられます。

大学や企業に近い地域も人は集まりやすいですが大学や企業が移転したときにごっそり退去されます。そのため、特定条件に依存するのではなく生活のしやすさ・利便性を軸に場所を選びましょう。

地方の過疎化地区は避ける

過疎化が進む地方では人口が減っている上に賃貸需要の見込みのある10~30代の割合も少なくなっています。賃貸需要が見込めない地区での不動産投資は空室リスクが高くなるだけです。

特に一度退去されると新しく入居者を探し出すのに一苦労。空室期間が空いてしまうだけでなく、入居者を募るための家賃値下げ、管理費・修繕費など考えると毎月の手出し(赤字)が増えるため、賃貸需要が見込める東京23区内を中心に物件を探してください。

賃貸需要の有る地域例【 東京 】

2060 年までの東京の⼈⼝推計でもわかるように、日本で唯一と言っていいほど人口が密集しています。郊外から仕事を求めて東京に集中する割合も多く、特に単身者の増加率に対して、単身者向けの部屋(ワンルーム)の供給が追い付いていない状況です。

賃貸需要の有る地域例【 川崎 】

貴重な人口増加都市の1つ川崎。川崎市は工場跡地のマンション開発が相次ぎ、市外からの人口流入が加速しています。特に、武蔵小杉のタワーマンション建設を契機に人口が爆発的に増え、全国の政令指定都市においても神戸を抜いて日本で6番目の人口規模になりました。(5月1日時点の人口は152万6630人)

産経新聞

日本経済新聞

土地勘のない場所は避ける

入居率は周りの環境によって左右されます。土地勘のない場所は周辺環境や利便性など住居者の生活に根差した情報を理解しにくいもの。そのため、土地勘の効く地域から物件を選んだほうが外れ物件の確率が下がります。

不動産投資の物件を自分で住むと仮定して考えてみる

不動産投資で購入する物件は住み手の目線に立って「自分で住む物件だとしたらどうだ?」と仮定したときに魅力的な物件か?そうでないか?と考えてみましょう。

2.利回りだけで判断しない

利回りが高くとも家賃が周辺相場とかけ離れていれば入居者が集まらず家賃収入自体が入ってこないので意味がありません。

周辺相場とマッチした上で利回りが高いかどうか?で判断しましょう。

表面利回りを重視し過ぎない

表面利回りはあくまでも「満室の場合」における利回りなので参考目安でしかありません。そのため「入居者が入りやすい立地かどうか?」「生活しやすい場所か?」は話が別。

加えて、利回りが高く安く購入できる物件ほど老朽化が進行している・外観が古いために入居者が入りにくい(高額な修繕費や空室リスク)、などの懸念点もあります。

表面利回りはあくまで目安として、実質利回りを優先した物件選びを優先してください。

3.退去後の対策

- 家賃保証を受ける

- 空室でもどれだけの期間なら我慢できるか?の理解

- 入居者が見込めるエリアの物件を選ぶ

- 広告を出稿する

など、最初のプランニングが中長期的な家賃収入を支えます。 必ず退去者はでるので「退去者がでたときにどうするか?」もプランに組み込みましょう。

4.ずさんなマンション管理は避ける

マンション管理がずさんになると入居者からのクレーム・退去・空室トラブルの原因となります。クレームによる精神的ストレスはもちろん、対応が遅れると資産価値にも影響します。

個人で管理すると万が一のとき管理しきれないためずさんになりがち。そのため、マンション経営は管理会社に委託した方が良いです。

マンションオーナーとして利回りを高めるため、コスト対象となる委託会社への管理費(家賃収入の5~8%が相場)を削りったことで、結果としてずさんな対応が増加 → 入居者トラブル勃発の例は多いです。

退去費用

入居者が部屋を退去する際に掛かる退去費用は最低でも20~30万円ほど。

頻繁に退去者が出ると家賃収入に響くため安定した利益を得るのは難しくなるため、ずさんなマンション管理を避けることで退去者が繰り返さないマンション環境を作りましょう。

トラブルを起こさない入居者を探す

入居者による住民トラブル(騒音問題や水漏れを起こす、など)は退去の原因になります。目先のキャッシュが欲しいからとトラブルの可能性がある方を無理に入居させる方が返ってリスクになります。

【 入居者を選ぶ際のポイント2つ 】

- 信頼できる管理会社に任せる

(任せる場合) - 個々に面談を行い社会的にトラブルを起こしにくそうな入居者を選ぶ

(自分で入居希望者を募る場合)

賃貸借契約は借り手(入居人)に有利な法律で作られています。なぜなら貸し手(オーナー)の方が強いと問答無用で強制立ち退きができてしまうため、借り手は急遽路頭に迷うことになるため借り手の方がリスクを背負うからです。

例えば「仮に家賃を滞納していてもそう簡単に入居者を立ち退かせることができない」「経年劣化に関しては借り手に請求することができず、貸し手(オーナー)が負担する」などが賃貸借契約に書かれています。

知人の入居は注意

空室を埋めたい or 諸事情があって借りにくいから助けてほしい、など諸事情から知人を入居させるケースがあります。

しかし、感情的に入居させてしまうとトラブル(滞納やマンションでの過ごし方・騒音トラブルなど)が有ったときに強く言い出せず、最悪の場合は友人関係に亀裂が入ることも。

知人とはいえ入居してもらうときは契約書を元にルールを決め、入居者と不動産管理者としての線を引いてください。個人的な対応がやりにくいときは間に管理会社を挟んで対応してもらいましょう。

相手が信用できる方であれば逆に長期間安心して貸せる優良な入居者になることもあります。

5.なんとなく年金代わりに、の気持ちでは始めない

「家賃収入は将来の年金代わり」というキャッチコピーに惹かれて不動産投資を始める人は多くいます。将来設計を考えれば狙いとしては正しいのですが、軽い気持ちでできるほど不動産投資は簡単ではありません。

軽い気持ちで始めると「ローンを組んで物件を購入したけど収支バランスが把握できていない」「中長期的な計画が無いので延々と赤字が続く」「売りたくても売れない」など、明らかに情報不足によって失敗する可能性が高いのでご注意ください。

赤字でも節税対策になる、にも注意

物件所有当初は赤字になることも多いので本業の給与所得で払い過ぎた税金を取り戻す分には有効ですが、一生続く節税対策にはなりません。(長くても15年ほど)

また、いくら節税ができても赤字は赤字。赤字になれば金融機関化の信用度が下がるだけでなく、現金のストックができないので突発的な費用(修繕費など)が発生したときに賄うことができません。つまり、資金繰りに困って不動産投資そのものが継続できなくなることもあります。

6.一棟もの物件を選ぶ選択肢も持つ

家賃収入で大きな利益を得ている方の傾向として一棟もの物件を保有しています。(もしくはワンルームを複数保有)

一棟ものは高額なので一見するとリスクが高く感じますが、購入前に計画を立てていれば安定した家賃収入を得ることができます。また、万が一失敗しても資産として土地は残るのでリカバリが効きます。

ただし、ワンルームに比べて購入時に大きなお金が動くことには違いないので、無理に一棟ものからはじめる必要はありません。お金に余力のある方は選択肢の1つとして持っておきましょう。

「小さく始めて長く・大きく育てる」が基本スタンス

価格面で自分の許容できる範疇を大きく上回る物件からスタートするのはリスクでしかありません。まずは堅実なラインからスタートし、長期間かけて大きなリターンを得ていきましょう。

身の丈を越えた無理な借金はしないようご注意ください。

競売物件は避ける

競売物件には失敗事例が多くあります。

事故物件でした

競売物件を購入した方|発言小町

のんさん

2010年5月24日 11:59

父親が、不動産業をしているので、裁判所で資料をみてもらい、入札しました。

立地も、建物もよく、落札後は居座りもなく、とんとん拍子で進みましたが

事業に失敗した前持ち主が、建物内で自死されていました。

まあ、でもこれでもましな方で、居座りが一番キツイかな、と思います。

私たちも競売物件は何件も見に行きましたが、もともとすんでいる人たちが、落札されるまでは住んでもいいということで住んでみえたので、結局中の様子とか見ることはできませんでした。特にこだわりがなければいいのですが、もしくは、建物は壊してしまうという場合はいいのですが、あまりお勧めではないかなぁっていうのが印象です。

競売物件について、体験談などあれば聞かせてください!!【口コミ事典】

競売物件は債務を返済することができなくなった人の不動産を裁判所が差し押さえて債権として売り出すものなので、本来であれば法律によって売主に課されている義務も果たされていない物件である可能性があります。

7.融資条件を確認

融資条件は金融機関によって異なります。頭金の額や金利によって毎月の返済額は異なるため不動産投資運用に影響しないように融資先を選びましょう。また、生命保険の代わりになる団体信用生命保険の有無も確認してください。

自己資金ゼロで始めない

自己資金があれば一時的な不足が出ても自己資金から補って耐えることができるので、自己資金ゼロ(フルローン)ではなく頭金を組み入れて不動産投資をスタートさせましょう。

加えて、定期的に発生する諸経費や想定外の修繕費・地震や火災などの災害・空室リスクや家賃の滞納、などのトラブルまで立て続けに起こるとローン返済が滞ることもあります。

ローンを組んでレバレッジを効かせること自体は良いですが、フルローンにはならないよう頭金は用意しておきましょう。

【注意】住宅ローンで不動産物件は購入できません!

住宅ローン・フラット35を利用して不動産投資物件の購入をそそのかしてくる悪い業者が話題に上がりました。

朝日新聞

ですが住宅ローンを使って購入した物件を人に貸すのは完全にルール違反。 そんな提案をしてくる業者に出会ったら、その時点で身を引きましょう。

銀行に発覚した場合、全額一括返済を求められる危険がありますので絶対に行わないでください。

8.上手なお金の使い方

安定した利益を得るためには無駄遣いをせず、繰り上げ返済やローン枠を拡大して再投資先の資金に企てます。

その後、投資先を増やして事業を拡大していけばお金がどんどん生まれる流れを構築できるのでリスクにも強い不動産投資を経営することができます。

家賃収入で月に10万円稼ぐ場合

最初の副収入目標につき10万円を掲げる方は多いですが、家賃収入と言っても年中満室ではなく、ランニングコストも発生しますので、諸経費・税金・空室率など加味すると家賃収入5万円の物件を2,3部屋持つくらいが一つの目安となります。

よって、家賃年収月収としては約15万円、家賃年収としては約180万円のラインを目指す計算になります。これが投資先を増やして事業を拡大するイメージです。

家賃収入だけでリタイアも可能

家賃収入だけでリタイアを目指す方もいます。リタイア金額の定義は人それぞれですが、 40代の平均年収をリタイアのベースに 「家賃収入で月に10万円稼ぐ場合」を参考に大枠で計算してみます。

40代の平均年収 は「約500万円(月収43万円)」。

そのため、

・家賃月収:約65万円

・家賃年収:約770万円

・部屋数:12、13部屋

を目指す計算になります。

税金の計算も忘れない

税金は2年目から掛かるので、初年度と同じに考えていると想定していなかった高額な税金が課せられ収支がマイナスになりローン返済が滞る原因になります。

そのため、物件購入時は2年目からの税金も加味したシミュレーションを忘れずに組んでください。

必ずシミュレーションする!

シミュレーションではローン返済の予定だけでなく金利・家賃の下落率・物件の減価償却・毎年の固定資産税の支払い・想定空室率・諸経費率など運用条件をすべて想定した計画表を作成します。

運用条件を細かく変え、いくつものパターンで作成することで想定外の自体が起きてもリカバリできるよう入念に作成してください。

特に中古物件の場合、初期段階でリフォーム費用が発生することもあるので投資回収まで時間がかかることもあります。最初の段階で負担すべき費用など明確にしておきましょう。

なお、シミュレーションはソフトを利用すれば自分でも作成できますし、分からない点があれば不動産投資会社の担当さんに相談しても良いでしょう。

家賃収入をはじめる初期費用の目安

購入物件の価格にもよりますが、目安として物件価格の1割ほど用意しておきましょう。(フルローンで取り組む方は別)

それが苦しければ貯蓄するか、より低価格の物件を選びなおしてください。

【参考】20代で不動産投資を失敗しやすい理由

誤解の内容に伝えると20代=不動産投資に失敗する、ということではありません。20代は年収が低いのでどうしても大きな額の融資が通りにくいもの。

且つ、融資が通ったとしても物件を購入するための頭金・諸費用・修繕費・空室に備えた当座の運営資金が他の年代と比べると少なくなりやすいので借入比率が増えキャッシュフローを圧迫する原因となります。

管理会社選びが成功率を上げる

本業がある人ほどマンション管理に時間を避くことはできませんから、必然的に人に任せることになります。

物件の管理には物件選定に限らず入居者募集・入居者選定などの入居者対応、家賃集金・送金、解約時の清算、退去後のサポート、入居者の再募集、リフォームなど行うべき項目が多数あるので個人ではほぼ無理です。

よって、安心して管理・運営を任せることができる管理会社とパートナーを組むことが家賃収入作りで失敗しない必要なポイントとなります。

尚、不動産投資会社選びで大切な要点は下記をご参照ください。

管理費が安い(特に重要)

管理費コストが下がればその分利回りが改善されるため、私たちの手元に入ってくる家賃収入が増えます。

管理体制・アフターフォローの充実 (特に重要)

不動産投資は物件を購入してからが本番です。そのため、 賃貸管理・リフォーム・メンテナンス・建物の経年劣化に対して事前に確認してリノベーションのフォロー、などアフターフォローが豊富な会社の方が相談しやすいです。

なお、フォロー面では大手不動産会社の管理システムを選んだ方が不動産投資を行う上での実務負担を下げてくれることが多いので、アフターサポートを考えると大手が一歩リードという傾向にあります。

上場企業

非上場企業がNGということではありませんが、上場企業の方が倒産の可能性が少ないため長くお付き合いする上では安心といえます。

また、上場企業の方がよりコンプライアンスもシビアですから問題提起や相談がしやすく、サービスを活用する不動産投資家側からすると安心できます。

地元

地元の会社であれば地域の特性・その地域でしか得られない情報を豊富に保有したり、地元でのシェアが多ければ物件の問い合わせをしてくる割合も多く、物件選びだけでなく購入後の運営や入居者探しにおいてもアドバンテージがあります。

データ活用

不動産業界はいまだにファックスや職人的な勘(目利き的な意味合い)が主流のアナログ寄りの業界です。それが悪いとは言いませんが、会社云々ではなく「どんな担当に巡り合えるか?」によって成否が決まってしまうのはさすがに運まかせとしか言えませんので事業として成り立ちません。

よって、これまでの実績・データをもとに成功率の高い物件選び・不動産運用を手掛ける企業に相談した方が成功率は格段に上がります。

新築と中古はどちらが良い?|ワンルームの場合

不動産投資で最初にこんがらがる「新築と中古はどっちが良いの?問題」。調べても『新築がイイ!』『中古がイイ!』それぞれの意見が飛び交っています。(新築押し・中古押し、それぞれの業者さんがアピールしているから仕方ないんですけどね。汗)

ですが、こうも意見が両極端だと迷ちゃいますよね?どっちが良いんだろう?って。

実際問題として、それぞれに特徴・メリット・デメリットがあるので『あなたの目的によります』という答えにしかならないのですが、大枠の方向性を決める判断基準の1つとして下記をご参考になさってください。

ここではワンルームマンションを検討する際に限った考え方として記述しています。ワンルームと一棟どちらが良いの?問題もありますがここでは割愛します。(人気があるのはワンルームなんですけどね)

・長期目線で家賃収入を得られるようになりたい

(老後の私的年金づくりが主な目的)

・節税対策がしたい(高年収800万以上目安)

・フルローンで取り組みたい

・複数種類の投資運用したい

・短期・中期目線で家賃収入が得られるようになりたい

(リタイア前、勤めている最中から)

・ 自己資金を少なく始めたい

・ 複数種類の投資運用したい

新築はフルローンではじめやすいので自己資金0でも可能です。ただし、家賃収入として満足いくリターンを得るのはローン完済後(35年後など)になるので老後の私的年金としての家賃収入スタイルを期待する方や高所得者さんの節税対策の一環で始める方がメリットがあります。

中古はフルローンは厳しくとも物件価格が新築より安いので頭金を幾分か用意出来れば、それ以外は融資で対応可能。且つ、新築よりも買値が安いのでローン完済までの期間が短く、現役の勤め人としての給料+副収入としての家賃収入スタイルを期待する方にメリットがあります。

新築と中古を比較した結果

維持費・修繕費など踏まえるとまた意見も変わってきますが、いずれにせよどちらもランニングコストはかかります。そのため、ここでは大枠の方向として

- 老後の私的年金としての家賃収入スタイル(新築向き)

- 現役の勤め人としての給料+副収入としての家賃収入のスタイル(中古向き)

どちらを目指したいか?を念頭にまとめさせていただきました。新築・中古どちらを選ぶかお悩みの際はご参考になさってください。

まとめ

家賃収入作りで失敗する人は最初の物件選びでミスをしている方がほとんど。そのため、収益性の見込める立地・物件選びが肝になります。

中長期的に家賃収入が見込める「根拠」「データ」を持つ不動産投資会社に相談することで、将来に向けた第2の収益源を作っていきましょう。

RENOSYなら初心者でも堅実に取り組める!

>>RENOSYの資料請求(無料)はこちら<<

▼中古物件に特化した家賃収入づくり

▼入居率は業界トップクラスの「98.7%」

▼AIデータを活用した堅実な投資を支援

▼各種アフターフォロー完備

▼管理費がたったの1,080円/月!

▼東証マザーズ上場

マザーズ上場のGA technologies社が提供する不動産投資サービスの「RENOSY」。不動産投資が初めてでも失敗しないようAIデータを活用した不動産投資を提案してくれます。

【プレゼント特典も貰える】

不動産投資の始め方がわかるノウハウ集「Investment Guidebook」、4組の不動産投資成功オーナーへのインタビューを収録したDVD(無料)の「Renosy Owner’s Voice」 を資料請求(無料)してくれた方にプレゼント中!

請求後に強引な勧誘は一切ありません。