女性向けの資産運用セミナーを開催するマネカツ。

マネカツのオンラインセミナー人気を通じて女性の資産運用の重要性を解説します。

マネカツ「オンラインセミナー」の評判

講義中の受講生とのコミュニケーションでは「資産運用はまだ始めていないけれど、ちゃんと学びたい」という声や、「分かりやすかったです。自分でももっと調べてみます!」など、コメントを多数いただき、これからの資産形成について考えるきっかけを提供することができました。

女性向けマネーセミナー「マネカツ 」大好評につき録画配信開始&開催地域拡大を決定|FANTAS technology株式会社のプレスリリース

マネカツセミナーは2012年の開始以来『小さな勇気のとなりに。女性に寄り添い、その未来を想う。』をコンセプトに、不安定な時代をしなやかに生き抜く女性の資産をはぐくむパートナーとして運営をつづけて来た、延べ15,000人以上が参加している人気のセミナー。

コロナショックによる株価の乱高下など今後の経済への懸念も広がる中、これからの資産形成への関心は引き続き高く、今回の表参道での開催についても当初募集人数の3倍近い申し込みがありました。

東京都の不要不急の外出自粛要請を受けて、女性向けマネーセミナー「マネカツ」のオンラインLIVE配信を決定|FANTAS technology株式会社のプレスリリース

このような状況の中、3月25日の都知事会見での東京都からの不要不急の外出自粛要請を受け、止むを得ずの参加辞退や不安の声をいただきました。当社もセミナー開催可否を検討しましたが、資産形成への学びの機会を求める参加希望者のニーズに応え、セミナーをオンラインLIVEで配信することを決定しました。

昨今のコロナの影響もありセミナー形式をオンライン配信に切り替えましたが、だからと言って女性の資産運用への興味は減ることなく、むしろこのようなご時世だからこそ資産運用への関心は一層増えており、引き続き多くの方が受講されています。

口コミ・感想

マネカツのコンセプト

「小さな勇気をとなりに」をテーマに、女性を対象にした資産運用初心者を応援するお金の勉強会。

「女子会みたいなお金の勉強会」の内容

- いざ何か資産運用を始めたい!と思ったときに何から始めるべきか?

- いまの年収が続くは不安なので「いまから将来の対策をしたい!」

など、検討される働く女性を対象に資産運用をメインテーマとして開催されており、株・投資信託・不動産・個人年金、などなど資産運用の方法を学ぶことができます。

セミナー後の面談や勧誘について

セミナー後に希望者の方に個別面談が用意されています。

ただし、投資イベントでよくイメージされる強引な勧誘ではないのであくまで希望者のみです。

参加の費用・料金と条件

- 参加費無料

- 年収500万円以上の働く女性が対象

FANTAS technology株式会社が運営

| 会社名 | FANTAS technology株式会社 |

| 住所 | 〒150-0013 東京都渋谷区恵比寿4-3-8 KDX恵比寿ビル5F |

| 電話番号 | 03-4577-2000 |

| 公式サイト | https://manekatsu.com/ |

女性(20~40代対象)の資産運用データから考えてみる

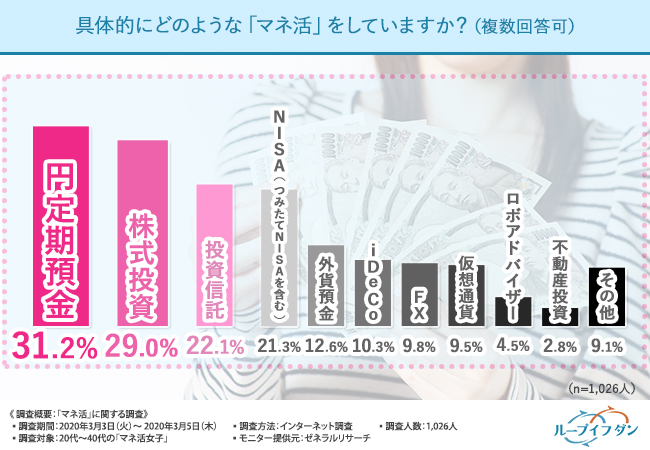

1、20代~40代の「マネ活女子」が行っている資産運用内容

『円定期預金(31.2%)』という回答が最も多く、次いで『株式投資(29.0%)』『投資信託(22.1%)』『NISA(つみたてNISAを含む)(21.3%)』『外貨預金(12.6%)』『iDeCo(10.3%)』『FX(9.8%)』『仮想通貨(9.5%)』『ロボアドバイザー(4.5%)』『不動産投資(2.8%)』

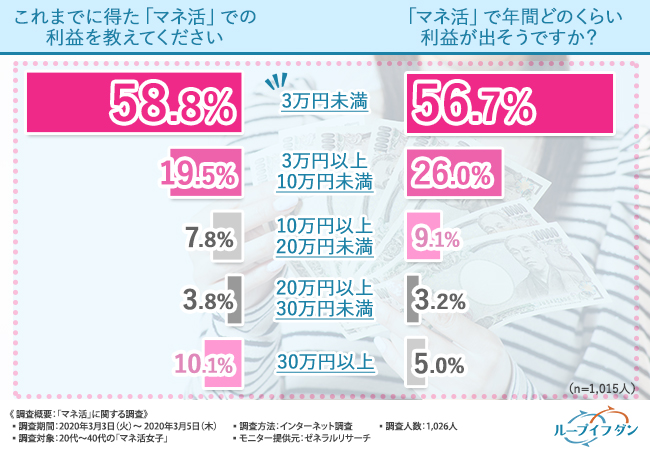

2、「マネ活」で年間どのくらい利益が出そうか?

『3万円未満(56.7%)』という回答が最も多く、次いで『3万円以上10万円未満(26.0%)』『10万円以上20万円未満(9.1%)』『30万円以上(5.0%)』『20万円以上30万円未満(3.2%)』

「マネ活」に関する調査

調査期間:2020年3月3日(火)~ 2020年3月5日(木)

20~40代女性がやっている「マネ活」TOP3、3位投資信託、2位株式投資、1位は?|@DIME アットダイム

調査方法:インターネット調査

調査人数:1,026人

調査対象:20代~40代の「マネ活女子」

投資の運用方法は人それぞれですので意見を言うこともないのですが、資産運用に関心を持つ女性が多く、且つ運用結果としては年間のリターンが3万円未満という方が多いのがわかります。

多少厳しい意見にはなりますが、その金額ならダブルワーク(本業以外にバイトなど)を行った方がよほど大きなリターンが得られます。

以上のことから、「マネ活」という言葉が生まれるぐらいに、投資・資産運用に対して関心を持つ人が増えている一方で、資産運用に興味はあるけど上手な資産運用にはなっていない、つまり手探りな中で活動している可能性が考えられます。

資産運用が必要な理由

男女問わずの話になりますが、日本は長寿大国。つまり、定年後の人生が長く待っていることがほぼ確定しています。

女性であれば平均年齢が約87歳、仮に60歳まで働いたとして、

- 残りの27年間の過ごし方をどうするか?

- 年金だけで満足な生活が成り立つのか?

という大きな問題に日本国民の全員が直面しています。だからこそ、会社の給与だけではない+αによる資産形成が必要になっています。

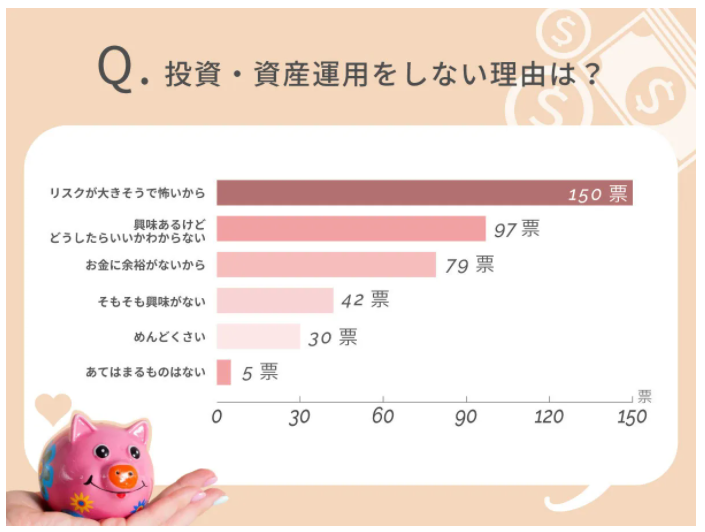

「リスク」を恐れて投資・資産運用に手をつけることができない

20~30代の調査にはなりますが、投資・資産運用をやらない理由に「リスク」を挙げている方が多くいます。

つまり、興味はあっても「リスク」による恐怖が先行して投資や資産運用に対して一歩及び腰になってしまう、というのがこの年代の女性が持つ投資への心理と考えられます。

「女性(20~40代対象)の資産運用データ」も踏まえて考えると「興味はある」だけれども「リスクを恐れて手が出せない」ことが考えられ、手が出せないために取り組んでいる人が少ない=女性の資産運用に対する良質な情報が世間に出てきにくい環境→だからこそパフォーマンスの良い資産運用を行っている人もまだまだ少ない、とも考えられます。

資産運用問題は「もしも」ではなく、「今」直面している問題

資産運用=もしもの時に備えて~、とイメージする方もいるかもしれません。ですが、今の日本で暮らす以上資産運用問題は「今すぐにでも」対応しないといけない問題です。

日本で暮らしている以上、長寿になることが前提になります。つまり、リタイア後の30年弱を無事に生きるためにも相応の資産をコントロールする必要が出てきているので、資産運用については「今」考えざるを得ない問題となるのです。

人生を上手に生き抜くリスクヘッジを検討しよう

ただし、上記のデータ通り「リスクがありそうで取り組めない」「取り組んでいるけど決してパフォーマンスの高い資産運用になっていない人が多い」という事実もあります。

だからこそ自己流で行うよりもお金の専門家の力を借りて、リスクを抑えつつパフォーマンスの高い資産運用について学ぶことが今後の人生を上手に生き抜くためのリスクヘッジになります。

まとめ

年金、保険、投資など資産運用にまつわる情報は専門性が高く、金融機関に勤めている人でさえそのすべてを体系的に説明できる人が少ないのが実情です。

ですが、日本で暮らす以上は資産運用は無視することが出来ない大切なテーマであることも間違いありません。

本業とは別の人生のリスクヘッジに取り組みたい方は、ぜひ1度はプロの意見を聞きに行く機会を作ってみてくださいね。